SÃO PAULO – Com um cenário de alta de juros, desaceleração da economia e com o risco fiscal no radar dos mercados, somado a um terceiro trimestre que já trouxe sinais um tanto desanimadores sobre o ritmo de retomada, as ações das varejistas, em especial as empresas de e-commerce, registram forte queda na Bolsa.

A Via (VIIA3), no acumulado de 2021 até a sessão de quarta-feira (17), tinha queda de 65% de suas ações, maior baixa do Ibovespa, enquanto Magazine Luiza (MGLU3) caía 62%, com os papéis em uma forte baixa de 32% em apenas três pregões após a divulgação do balanço. Americanas (AMER3), por sua vez, tinha baixa de 56% dos seus ativos. Confira mais sobre o tema assistindo ao Coffee & Stocks desta quinta-feira (18) com Carolina Ujikawa, gestora da Mauá Capital (player acima).

O ambiente, que já se desenhava mais negativo para as companhias, ganhou ainda mais um ingrediente após o anúncio do Mercado Livre, que suscitou uma análise do Credit Suisse sobre as empresas do setor.

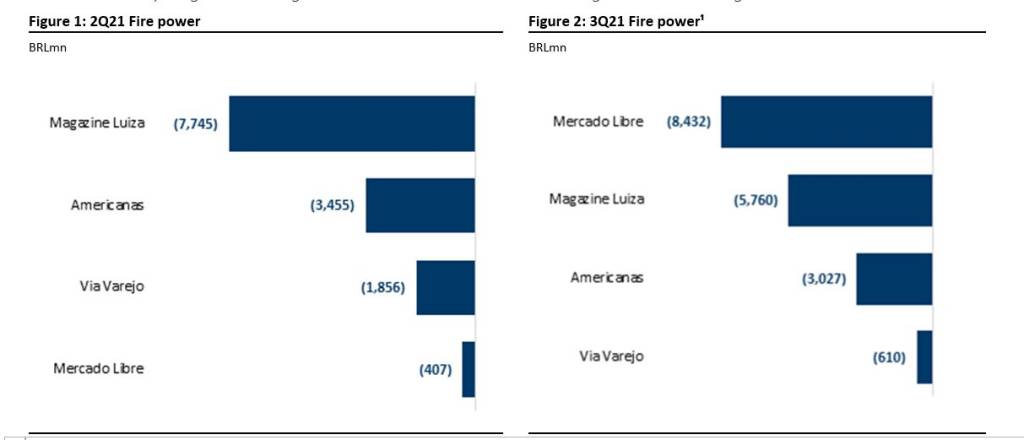

O Credit revisitou o cenário competitivo para as empresas depois da oferta de ações do Mercado Livre desta semana, que levou a uma captação total de US$ 1,55 bilhão. Os analistas destacam que a companhia, com sede na Argentina e cuja ação é negociada na Nasdaq, assumiu a “pole position” em termos de caixa e agora tem mais poder de fogo para continuar investindo e apoiar um crescimento forte pela frente. A empresa é seguida pelo Magazine Luiza (MGLU3), Americanas (AMER3) e Via (VIIA3).

Segundo Victor Saragiotto e Pedro Pinto, analistas do Credit, o cenário atual, mais desafiador, exige um uso mais cuidadoso do caixa. “Como se todos os desafios recentes enfrentados pelas empresas brasileiras de e-commerce não fossem suficientes, a oferta do Mercado Livre retomou o cenário mais competitivo para Magalu, Americanas e Via”, apontam.

Contudo, embora reconheçam que a captação, de cerca de R$ 8,5 bilhões, pareça um volume muito expressivo de capital, Saragiotto e Pinto apontam que não muda drasticamente o cenário competitivo, que permanecerá tão forte quanto foi nos últimos anos. Além disso, Magalu e Americanas ainda têm muito caixa, o que ajuda no crescimento da receita.

Porém, as notícias sobre captação devem seguir no radar dos investidores. Os analistas reforçam que, como o e-commerce no Brasil tem tudo a ver crescimento, as principais empresas de comércio eletrônico investiram muito dinheiro para aumentar sua presença no mercado online (as quatro maiores empresas de comércio eletrônico levantaram R$ 40 bilhões desde o início de 2019). Assim, sustentar um balanço patrimonial forte é fundamental para enfrentar o ambiente competitivo persistentemente turbulento.

Os analistas apontam que, apenas para comparação, enquanto o follow-on da MELI representou uma diluição muito pequena, a mesma quantidade diluiria os acionistas da Magalu e da Americanas em 12% e 22%, respectivamente. A situação da Via é um pouco mais extrema, com diluição de 49%.

Os últimos dias ainda lançaram luz sobre mudanças importantes do segundo para o terceiro trimestre de 2021. Nos últimos meses, Magalu foi bastante agressivo em um programa de recompra de ações que, combinada com a piora nas margens verificada no terceiro trimestre e o desembolso para a aquisição do KaBum!, deve reduzir o poder de fogo da empresa, com posição de caixa que caiu de R$ 7,7 bilhões para R$ 5,67 bilhões.

Confira abaixo o “poder de fogo” das companhias entre o segundo e o terceiro trimestre de 2021:

Via também teve mudanças significativas, dado o aumento inesperado nas provisões trabalhistas que provavelmente terão um impacto de longa duração nos resultados. Consequentemente, seu “poder de fogo” caiu de R$ 1,86 bilhão para R$ 610 milhões, com uma tendência potencialmente negativa no futuro. A Americanas conseguiu aumentar sua margem Ebitda (Ebitda sobre receita líquida) para 11,8%, tendo um “poder de fogo” de cerca de R$ 3 bilhões (ante R$ 3,4 bilhões no segundo trimestre).

Curto prazo segue desafiador

O Credit continua avaliando que o curto prazo seguirá difícil para as empresas de comércio eletrônico, devido ao fraco crescimento dos canais físicos e das bases de comparação fortes nas categorias principais. No entanto, acreditam no aumento da penetração do e-commerce e no crescimento atrativo para 2022, o que pode representar um ponto de inflexão para o Magazine Luiza e Americanas, ambos com recomendação outperform (desempenho acima da média do mercado) pelo banco.

Em relação à Via, os analistas do banco seguem sendo menos construtivos, uma vez que o recente aumento nas provisões trabalhistas provavelmente exigirá muito caixa que antes era esperado para ser investido no crescimento, o que ajuda a justificar a recomendação underperform (projeção de desempenho abaixo da média do mercado).

Destacando o cenário desafiador para o setor, o Morgan Stanley aponta seguir bastante seletivo com as empresas de varejo. Com relação ao e-commerce, tem recomendação overweight (exposição acima da média do mercado) para Mercado Livre, negociada na Nasdaq, e para Magazine Luiza na B3.

Para Magalu, o destaque fica para a tese secular de digitalização, apesar dos ventos contrários no curto prazo. Contudo, o preço-alvo para o ativo foi reduzido, de R$ 19 para R$ 17, ainda um potencial de alta de 83% em relação ao fechamento da véspera. Para a Via, cuja recomendação é equalweight (exposição em linha com a média do mercado), o preço-alvo foi cortado de R$ 9 para R$ 8, ainda um potencial de alta de 44% frente o último fechamento. Para AMER3, também com recomendação equalweight, o preço-alvo é de R$ 43, ou upside de 29%.

A XP, por sua vez, segue vendo um cenário desafiador para o segmento e possui recomendação equivalente à neutra para as três ações de empresas brasileiras com exposição ao e-commerce, com preço-alvo de R$ 10 para o papel VIIA3 (upside de 80%), de R$ 45 para AMER3 (upside de 35%) e de R$ 18 para MGLU3 (alta de 32%).

Com relação aos números do terceiro trimestre, mesmo com a forte base de comparação e maior competição, os canais online das companhias continuaram a crescer na comparação anual no terceiro trimestre, mas houve uma piora de rentabilidade e queima de caixa.

O próximo grande catalisador para os ativos é a Black Friday que, segundo a XP, pode não ser tão fraca quanto a análise de consenso está esperando, uma vez que a intenção de compra dos consumidores permanece elevada. Porém, enxergam um risco do lado de rentabilidade, dado que os analistas da casa acreditam que a conversão de vendas só ocorrerá se os preços e promoções se mostrarem atrativos.

Em teleconferência após os resultados, Frederico Trajano, presidente do Magazine Luiza, destacou suas perspectivas para a Black Friday, esperando escoar o estoque de produtos de 100 dias durante o evento e a tradicional promoção de início de ano da varejista. De acordo com o executivo, o nível saudável de estoque seria de 70 dias. O inventário extra por conta da demanda mais fraca, que fez a empresa registrar uma provisão de R$ 395 milhões no terceiro trimestre, além de um cenário de fraqueza das lojas físicas (consideradas mais rentáveis), contribuíram para as ações do Magalu registrarem forte baixa após o balanço.

“Não estávamos esperando a desaceleração que houve nas vendas das lojas físicas no terceiro trimestre e acabamos com estoque maior”, afirmou Trajano. Houve uma queda de 8% no total de vendas nas lojas físicas do Magalu no terceiro trimestre na comparação anual e de 14,6% no conceito mesmas lojas.

Roberto Rodrigues, diretor financeiro da varejista, afirmou que a provisão será gradualmente revertida conforme a empresa vá reduzindo os estoques. Ele explicou que os estoques não são de produtos obsoletos e que foram montados desde o início do ano em meio aos problemas de logística trazidos pela pandemia que fizeram a empresa temer ficar sem mercadoria suficiente.

O Magazine Luiza, cujas lojas físicas vendem notadamente produtos eletrodomésticos e eletroeletrônicos e com custos variando fortemente com o câmbio, chegou a apostar que teria venda mais aquecida no segundo semestre, destacou Rodrigues.

O executivo afirmou que a empresa estava otimista diante do andamento dos programas de vacinação e retirada de medidas de isolamento social, algo que poderia fomentar o fluxo de clientes nas lojas físicas, muito embora o cenário econômico no país já viesse se deteriorando, com aumento de inflação e juros e desvalorização do real.

Trajano reconheceu que, no “curtíssimo prazo”, a situação das lojas físicas da empresa, que trabalham em sintonia com a plataforma de comércio eletrônico da companhia, continuará “desafiadora”, mas que isso não é motivo para a empresa mudar seu modelo de negócios. “Mas temos um histórico de nos recuperarmos de momentos difíceis”, destacou. “Não é problema de modelo de negócio, é problema macroeconômico”, acrescentou.

Segundo Trajano, o Magazine Luiza, que até o terceiro trimestre vinha sendo comedido em promoções e eventos para evitar aglomerações de clientes em lojas por conta de receios relacionadas à pandemia, mudou a tática a partir do mês passado.

“A ordem é aglomerar…Fomos muito responsáveis em termos o cuidado de darmos o exemplo, mas a partir de outubro estamos com ordem de aglomerar para ter bastante gente em loja, mas isso, obviamente diante do contexto econômico, ainda é muito complicado”, disse Trajano durante a teleconferência.

O executivo explicou que o Magazine Luiza continuará investindo em novas categorias de produtos para ampliar a recorrência de compras dos clientes de sua plataforma digital, de maneira semelhante ao que vem sendo desenvolvido pela rival Americanas. Uma das principais apostas do Magazine Luiza neste sentido é a categoria de moda.

Para a XP, os estoques provisionados do Magalu devem ser diluídos ao longo do quarto trimestre, devido ao cenário maior competição e um consumidor mais fragilizado diante da deterioração macroeconômica, o que leva assim a manter uma visão neutra para o setor.

Desta forma, o cenário de curto prazo é bastante desafiador para as companhias do setor, ainda que alguns analistas vejam positivamente alguns ativos de olho no longo prazo, como é o caso do Credit Suisse e do Morgan Stanley com o Magazine Luiza.

Com relação à Black Friday, os analistas da XP apontam: “Mantemos nossa visão cautelosa para o segmento de e-commerce, enquanto os resultados das empresas de vestuário podem ser uma surpresa positiva”.

Fonte: Infomoney com Reuters.